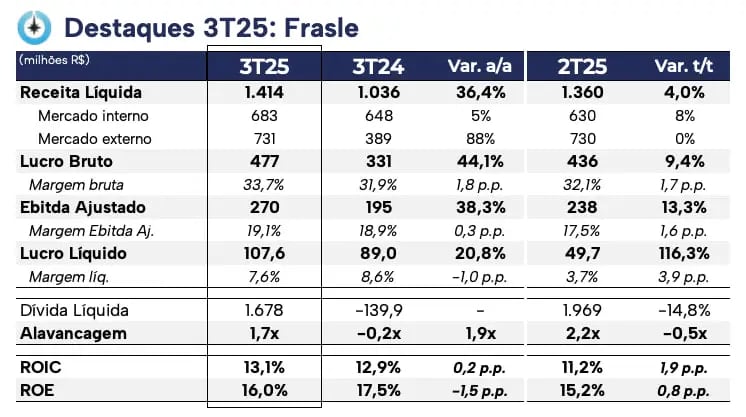

Lucro da Frasle (FRAS3) cresce +20,8% no 3T25

Frasle Mobility tem alta de 20,8% no lucro do 3º trimestre, com receita líquida de R$ 1,41 bilhão; veja nossa análise completa

A Frasle (FRAS3) reportou os resultados ligeiramente acima da nossa expectativa, com uma receita líquida de R$ 1,4 bilhão, crescimento de +36% em relação ao mesmo período de 2024. O Ebitda foi de R$ 270 milhões, +38% de alta na comparação anual. O lucro líquido foi de R$ 107,6 milhões, alta de +20,8%.

Atualmente nossa cobertura na Frasle possui recomendação de “Compra”.

Crescimento inorgânico e orgânico

A consolidação da adquirida Dacomsa continua impulsionando o crescimento da Frasle, que, apesar da desaceleração recente, consegue manter um bom ritmo de crescimento orgânico.

Nos 9M25, a Dacomsa representou 25% da receita total. Com isso, o crescimento orgânico da Frasle foi de cerca de +8% a/a no 3T25.

Em Reposição (Aftermarket), seu principal negócio, representando 93% da receita total, a companhia reportou um crescimento de +43% a/a no período.

No mercado interno, o crescimento foi de +8,4% a/a, mesmo com um cenário desafiador, reflexo da desaceleração da atividade econômica em um ambiente de juros elevados.

Já no mercado externo, a receita praticamente dobrou (+102% a/a), impulsionado pela integração da mexicana Dacomsa.

Em Montadoras (7% da receita total), a receita apresentou uma queda de -12% a/a. Esse desempenho se deu, principalmente, pelo recuo de -21% da receita no mercado interno, pressionado pelas menores vendas de veículos pesados, efeito do cenário de juros mais altos. No mercado externo, a receita ficou estável (-1,5% a/a).

O desempenho do Aftermarket, mais do que compensou a desvalorização do dólar frente ao real e o efeito inflacionário da Argentina, impulsionando a receita líquida consolidada da Frasle, que totalizou R$ 1,4 bilhão, representando um crescimento de 36,4% em comparação anual.

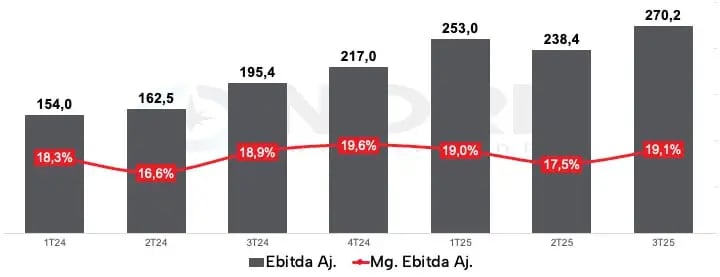

Ebitda e margem mantêm avanço

No 3T25, os custos cresceram +33% a/a, um ritmo inferior ao crescimento da receita, refletindo em uma expansão de +1,8 p.p. da margem bruta.

Isso, somado ao controle das despesas, contribuiu para um crescimento de +38,3% a/a do Ebitda ajustado, que totalizou R$ 270,2 milhões. A margem Ebitda ficou em 19,1% (+0,3 p.p.).

O lucro líquido da Frasle totalizou R$ 107,6 milhões (+20,8% a/a), impactado positivamente pela menor alíquota efetiva de IR/CSLL, em função do benefício tributário do JCP pago em agosto, o que compensou o aumento do resultado financeiro negativo no período.

Impactos das aquisições no trimestre

A Frasle encerrou o trimestre com uma dívida líquida de RR$ 1,7 bilhão (-15% a/a), resultado da oferta de ações realizada em julho deste ano. A alavancagem (dívida líquida/Ebitda) ficou em 1,7x contra 2,2x do 2T25. Se considerarmos o Ebitda pró-forma de 12 meses da Dacomsa, a alavancagem encerraria em 1,6x Ebitda, demonstrando a capacidade de desalavancagem da companhia.

Por fim, a Frasle entregou um ROE de 16% e um ROIC de 13,1%, redução em relação ao reportado no 3T24, mas demonstrando uma leve recuperação vs o 2T25. Desconsiderando os efeitos da Dacomsa e não recorrentes, o ROIC pró-forma seria de 20,3%.

Em linha com o guidance para 2025

Considerando o ponto médio do guidance para 2025 da receita (R$ 5,4 e R$ 5,8 bi), a Frasle já alcançou aproximadamente 73% do guidance. No que se refere à margem Ebitda, cujo intervalo projetado varia de 17,5% a 20,5%, a companhia mantém, nos nove primeiros meses de 2025, uma margem de 18,5%.

Desde o último trimestre, a companhia notou uma desaceleração no mercado doméstico, em razão da pressão inflacionária e a taxa de juros elevada. Nos EUA, a empresa demonstrou cautela diante das incertezas relacionadas à agenda tarifária e à atividade econômica, fatores que impactam negativamente o mercado de veículos comerciais e pesados.

Mesmo com esses desafios, a Frasle mantém uma perspectiva positiva para o crescimento orgânico em 2026.

Com a integração da Dacomsa e todo o potencial de crescimento, mantemos a nossa perspectiva de que a companhia tem condições para mais do que dobrar seus resultados nos próximos três anos.

Mesmo sem proporcionar uma grande assimetria, a Frasle negocia a 10x lucros e 7x Ebitda ao final de 2026 (19x lucro e 9x Ebitda histórico). Assim, mantemos a nossa recomendação de compra para FRAS3.

Vale a pena comprar ações da Frasle (FRAS3)?

A Frasle Mobility é uma empresa de atuação global, sendo a maior fabricante de materiais de fricção da América Latina e uma das líderes do mercado mundial.

Com bom histórico de M&A, visibilidade de crescimento e rentabilidade, a FRAS3 é uma das recomendações da carteira Nord Deep Value.