Entenda por que não é um bom momento para comprar ações da Vale (VALE3)

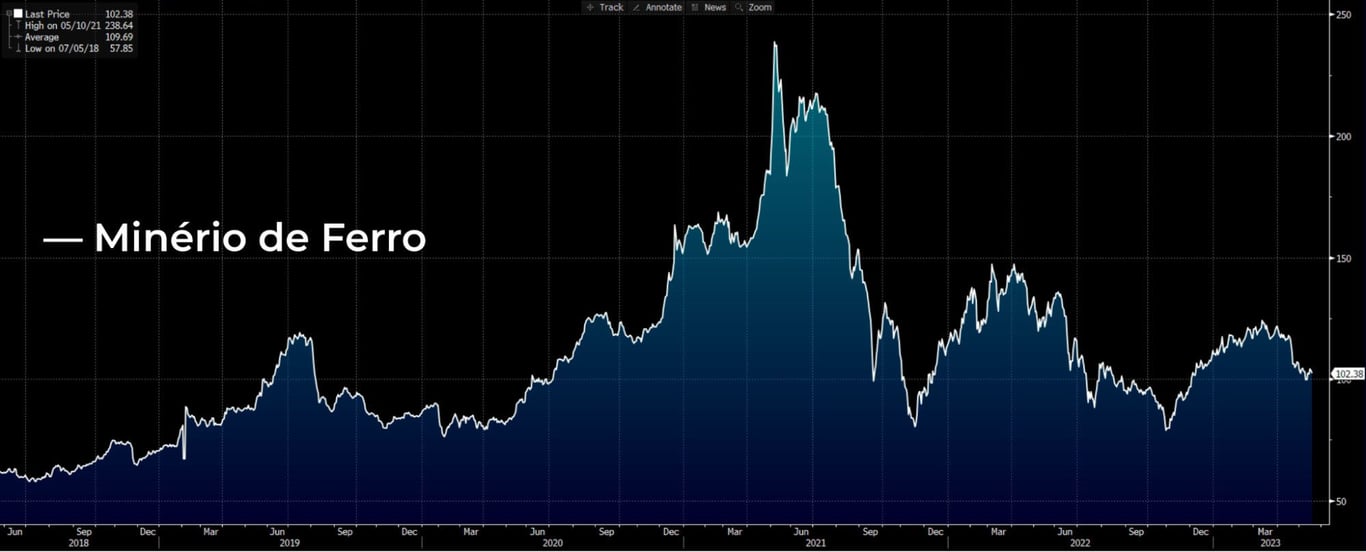

Reabertura da China, preço do minério de ferro e maiores custos são alguns dos motivos para você reduzir posição em Vale

A Vale (VALE3) reportou resultados do 1T23 mais fracos do que o esperado, o que afetou a confiança dos investidores. Os custos de produção mais altos geraram um EBITDA mais fraco.

Em termos operacionais, parecemos ter mais pontos negativos do que positivos, frente aos maiores custos e às perspectivas de menor crescimento da China, maior importadora de minério de ferro do mundo.

A lenta recuperação econômica do país asiático afeta diretamente a cotação internacional do minério de ferro, principal produto da Vale.

Confira nossa análise abaixo.

Resultados do 1T23

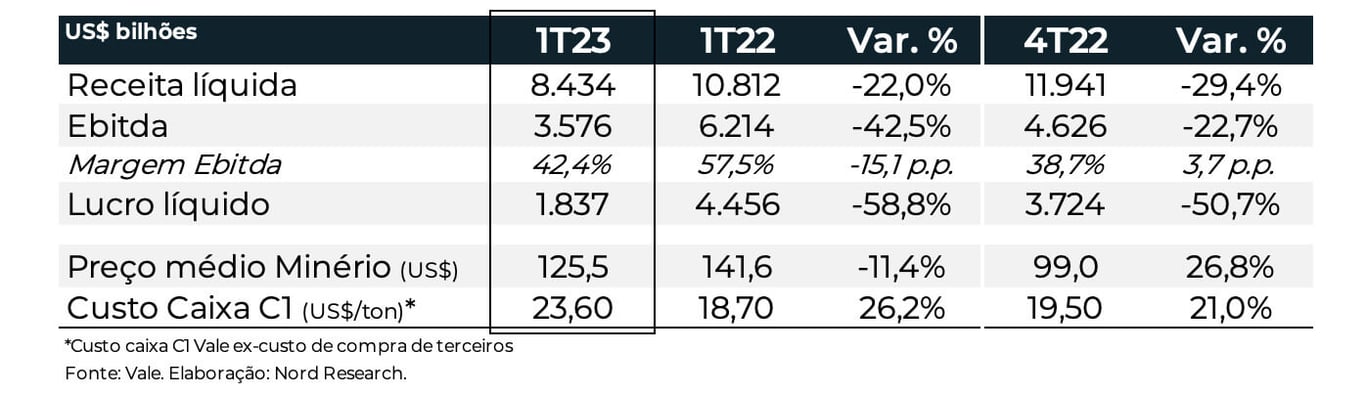

Esperávamos um trimestre mais fraco para Vale, refletindo a queda do minério de ferro e do volume vendido no 1T23. Mas a surpresa negativa ficou para os maiores custos que a empresa reportou.

Os preços menores do minério foram reflexo principalmente da atividade econômica mais fraca no mundo, da reabertura mais lenta da China e da crise imobiliária no país de Xi Jinping. Na comparação com o 1T23, o preço médio realizado do minério reportou uma queda de -11%.

Do lado dos custos, o impacto foi reflexo principalmente da menor produção de minério de ferro, somado à inflação dos preços e à antecipação de paradas operacionais no período. O custo caixa C1 reportou uma alta de +26% vs o 1T22 e ficou acima do guidance da companhia.

A queda do preço da commodity no 1T23, somada ao aumento de custos, pressionou os resultados da mineradora. Na comparação com o 1T22, a receita recuou -22%, o Ebitda -42% e o lucro -59%.

O copo de minério meio cheio ou meio vazio

A Vale não pode expandir sua produção de forma relevante, pois impactaria a oferta da commodity e, consequentemente, pressionaria os preços. Por isso os resultados da mineradora dependem do preço do minério.

Pela perspectiva do copo meio vazio, ainda não temos uma visibilidade em relação à China. Sem uma aceleração da atividade econômica, investimentos em infraestrutura e a melhora do setor imobiliário chinês, a perspectiva é de que os preços da commodity continuem em patamares mais baixos.

Por esse motivo, o consenso do mercado é de que os resultados da Vale fiquem estáveis até 2024.

Pela perspectiva do copo meio cheio, uma reabertura da economia chinesa após a política de Covid-zero pode impulsionar as commodities. Além disso, mesmo com o preço do minério nos níveis atuais, a Vale ainda opera com rentabilidade, refletindo em uma forte geração de caixa e distribuição de proventos.

É um bom momento para comprar ações da Vale?

Vale é uma ótima empresa, mas entre o copo meio cheio ou meio vazio, preferimos empresas que nos proporcionem visibilidade de crescimento, independentemente do cenário da commodity.

Oportunidades em commodities

Quando tratamos de empresas com exposição às commodities, nossa preferência é por aquelas que conseguem aumentar sua produção e consequentemente reduzir os impactos da volatilidade das commodities nos resultados.

Nessa linha, nas carteiras da Nord Research, temos:

Setor de Óleo & Gás

No setor de Óleo, Gás e Petroquímicos temos recomendação de COMPRA para os papéis PRIO (PRIO3), 3R Petroleum (RRRP3) e PetroReconcavo (RECV3), tendo em vista a boa visibilidade de crescimento de produção por meio da aquisição e revitalização de campos maduros.

- Prio, a maior empresa independente de petróleo e gás do Brasil, produz em média 61kboed por dia. Com a conclusão da aquisição do campo de Albacora Leste e a entrada do campo de Wahoo, a produção deverá atingir 141kboed até o final de 2025.

- PetroReconcavo é outro case baseado em forte crescimento da produção. A petroleira produz hoje 26kboed. A companhia pretende aumentar sua produção em 54% até 2026, para 40kboed.

- 3R, por sua vez, produz hoje 21kboed. A expectativa é que a produção saia dos atuais 21kboed para 96kboed em 2027 (+357%).

Setor de mineração

No setor de mineração, a favorita é Aura Minerals (AURA33), uma mineradora de ouro junior, que deve dobrar sua produção até 2025.

Em 2023, a companhia anunciou o início de operação da mina de ouro de Almas, localizada no estado de Tocantins, que deve acrescentar entre 50-60 mil onças por ano.

Em 2024, a expectativa é para o início das operações da mina de Borborema, que deve atingir cerca de 100 mil onças/ano.

E, em 2025, a mina de Matupá, adicionando mais 50-60 mil onças por ano.

Atualmente, o foco da companhia está para a expansão de produção e redução dos impactos da volatilidade das commodities nos seus resultados.

Setor de agronegócio

No agronegócio, uma de nossas preferências dentro do setor é 3Tentos (TTEN3), companhia que atua com a venda de insumos, fertilizantes, grãos, farelo de soja e biodiesel.

Para os próximos trimestres, a expectativa ainda segue muito positiva em torno de uma recuperação da safra 22/23 e a empresa, inclusive, reafirmou suas projeções de originação em Grãos para 2023 de 2,1 milhões de toneladas de soja, 320 mil toneladas de milho e 400 mil toneladas de trigo.

A recuperação também tende a beneficiar o segmento de Insumos, que foi o mais afetado no primeiro trimestre pela estiagem no RS e pelo cenário de queda de preços de seus principais produtos.

A 3Tentos também está focada em dobrar de tamanho nos próximos anos. A empresa abriu 5 lojas recentemente e deve encerrar 2023 com um total de 64 unidades.