CSN Mineração (CMIN3) reduz lucro em 92,3% no 2º trimestre

CSN Mineração lucra R$ 116 mi no 2T25, uma redução de 92,3% na comparação anual; veja o que pesou no balanço

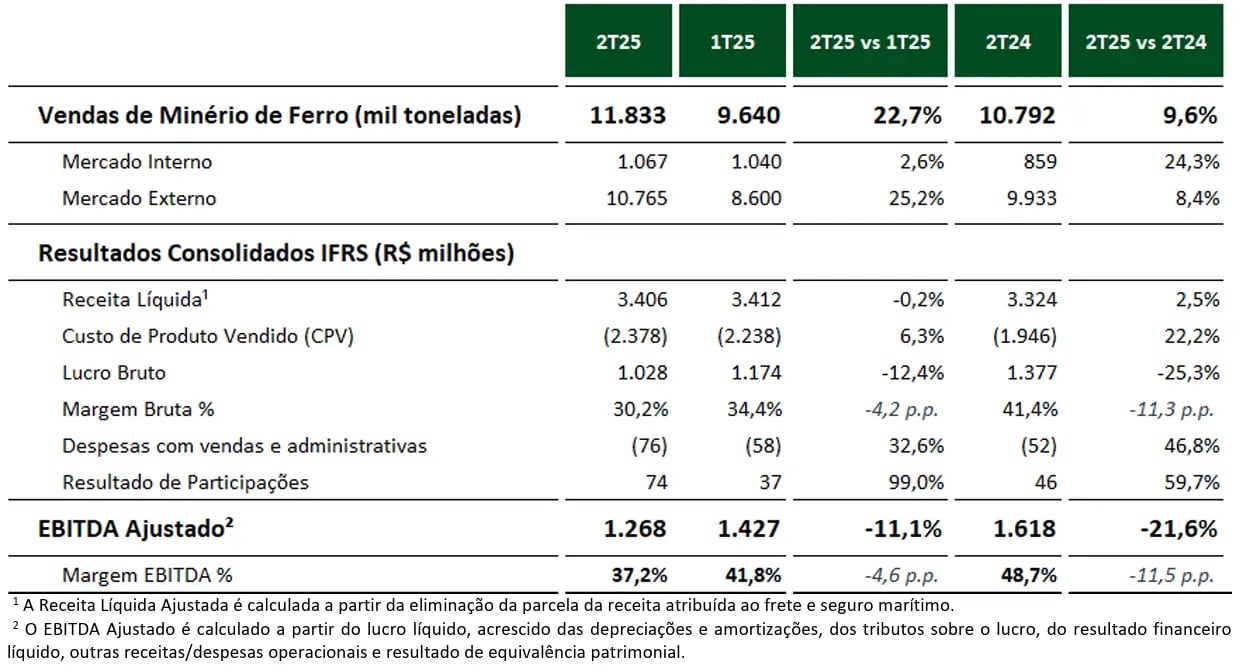

A CSN Mineração (CMIN3) reportou resultados abaixo do consenso de mercado, com uma receita líquida de R$ 3,4 bilhões no segundo trimestre de 2025 (2T25), alta de +2,5%, e Ebitda ajustado de R$ 1,3 bilhão, +21,6% de alta, e um lucro líquido de R$ 116 milhões, -92,3% na comparação com o mesmo trimestre de 2024.

Controlada pela CSN (CSNA3), com 80% de participação, a CSN Mineração reportou um trimestre positivo operacionalmente.

CSN Mineração cresce em volume, mas lucro encolhe 92,3%

O volume de venda totalizou 11,8 milhões de toneladas, aumento de 9,6% na comparação anual. O resultado reflete a expansão das vendas de +24% no mercado interno e de +8% no externo. No entanto, o preço médio do minério de ferro apresentou um recuo de -13% em relação ao preço médio no 2T24.

Com os maiores volumes compensando o recuo do preço da commodity, a CSN Mineração reportou uma receita líquida de R$ 3,4 bilhões, representando uma alta de +2,4% a/a.

O custo C1 apresentou um recuo de -1,9% na comparação anual. Entretanto, os custos totais tiveram um aumento de +22% a/a. Assim, a margem bruta encerrou o trimestre em 30,2%, retração de -11,3 p.p. versus o 2T24.

Tudo isso, somado ao aumento de +47% das despesas com vendas e administrativas, pressionou o Ebitda ajustado da CSN Mineração, que totalizou R$ 1,3 bilhões (-21,6% a/a). A margem Ebitda encerrou o trimestre em 37,2% (-11,5 p.p.).

Dessa forma, mesmo com um resultado financeiro negativo de R$ 750 milhões, a CSN Mineração reportou um lucro líquido de R$ 116 milhões, queda de -92,3% na comparação anual.

Apesar da pressão dos resultados, o fluxo de caixa livre totalizou R$ 768 milhões no trimestre.

O que esperar de CSN Mineração (CMIN3) nos próximos anos?

No longo prazo, a CSN Mineração conta com projetos de expansão de sua produção no segmento de mineração. No entanto, em razão de sua elevada dependência de um cenário macroeconômico favorável, a expectativa é de que seus resultados permaneçam pressionados nos próximos anos.

Diante da baixa visibilidade, nossa preferência fica para a Vale (VALE3) que possui uma rentabilidade superior e um histórico mais resiliente de distribuição de dividendos.

Sendo assim, ficamos de fora de CSN Mineração no momento.