Como blindar seu patrimônio em ano eleitoral

Descubra como blindar seu patrimônio e investir com estratégia nas eleições 2026. A Nord Wealth mostra os caminhos para atravessar a volatilidade com segurança

O calendário político brasileiro nunca foi neutro. Ele é, historicamente, um gatilho de volatilidade. Em 2026, o país vai às urnas no dia 4 de outubro (1º turno) e, se necessário, no dia 25 de outubro (2º turno).

Como em todo ciclo eleitoral, esse período será marcado por incertezas, mudanças de expectativas e reações intensas do mercado.

Por que as eleições impactam seus investimentos?

Em anos eleitorais, moedas disparam, juros se reposicionam em questão de horas e setores inteiros da Bolsa podem virar do avesso da noite para o dia.

Para o investidor, isso significa uma coisa simples: sem preparo, o patrimônio vira refém do noticiário, mesmo quando o objetivo é de longo prazo.

E aqui está o ponto: não se trata de prever quem vencerá em 2026. Isso é ruído. O que importa é que todo ciclo eleitoral é um divisor de águas para os preços dos ativos e para o cenário local. A cada quatro anos, as regras do jogo mudam e quem não se mexe paga a conta.

Eleições passam. Mandatos acabam. Mas a sua independência financeira é construída para durar. Quem entende isso não espera o caos para agir. Se prepara antes, transforma a incerteza em estratégia e usa o cenário a seu favor.

Essa é a diferença entre ser refém do mercado ou dono do próprio futuro.

Os 4 pilares para proteger seu patrimônio em anos eleitorais

1. Diversificação com método

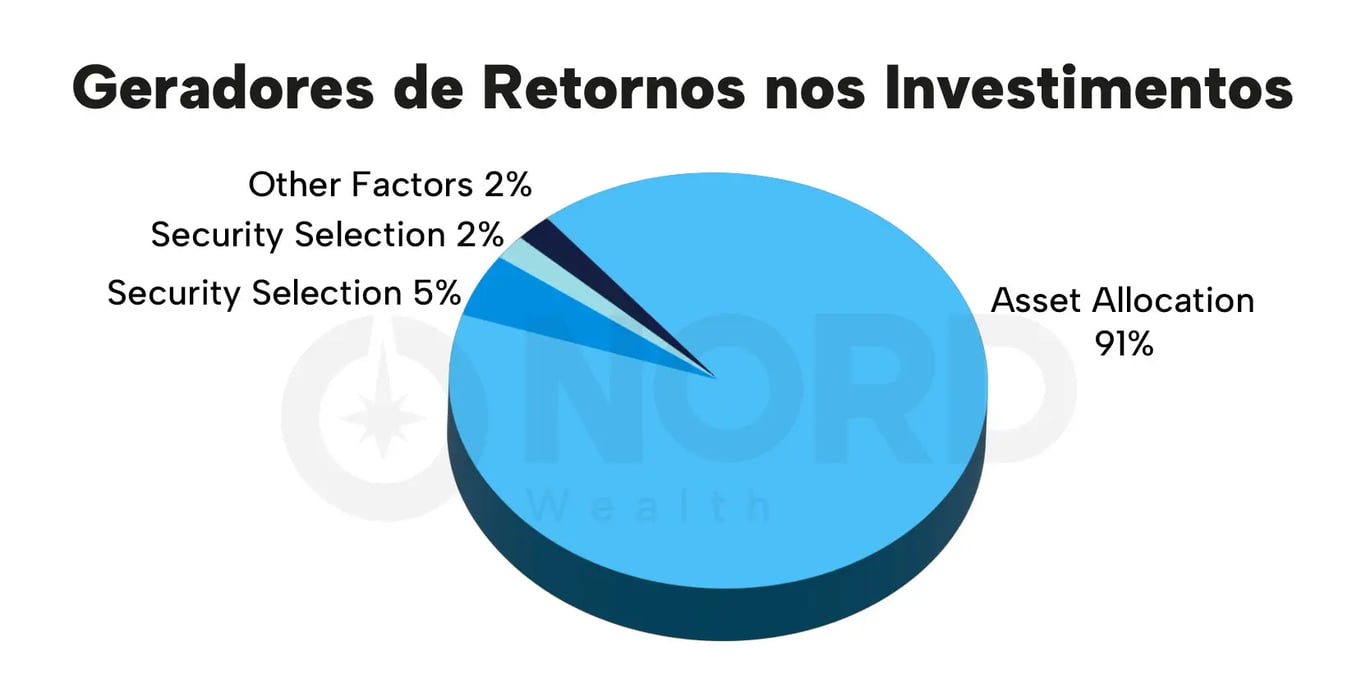

A travessia de um ciclo eleitoral não se ganha apostando no “ativo certo”, mas com alocação estratégica. Mais de 90% do retorno de longo prazo vem da distribuição inteligente dos ativos, não de tentativas de acertar o “timing” de mercado.

Em um ciclo eleitoral, os choques de juros, câmbio e expectativas fiscais são inevitáveis. A proteção real vem de um mix inteligente de ativos, como, por exemplo:

- Liquidez estratégica: manter um caixa robusto garante poder de reação rápida para aproveitar oportunidades;

- Bolsa Brasil com tática: exposição tática (10% a 15%), sempre com liquidez para rotacionar em momentos críticos e acompanhamento profissional para adaptar o portfólio;

- Internacionalização: ponto crítico e pilar individual para passar por momentos eleitorais.

2. Internacionalização: o antídoto contra o risco concentrado

O maior erro do investidor brasileiro é acreditar que sua riqueza está segura presa ao mercado doméstico.

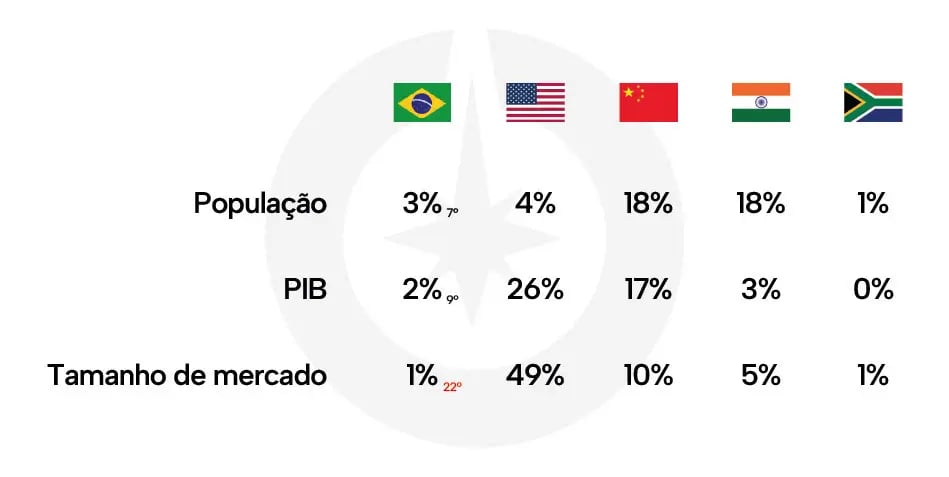

O Brasil representa só 1% do mercado global de capitais e 2% do PIB mundial, mas carrega riscos concentrados: instabilidade política, mudanças tributárias abruptas e ciclos econômicos ao sabor de Brasília.

Depender exclusivamente do Brasil é aceitar riscos concentrados: instabilidade política, mudanças repentinas em regras tributárias e ciclos econômicos que oscilam ao sabor da agenda eleitoral — e o investidor não pode permitir que seu patrimônio esteja refém desse ambiente.

É verdade que a maior parte da internacionalização acontece via dólar, mas limitar-se apenas a isso é reduzir o potencial da estratégia.

Quando olhamos além, vemos valor em exposições na China, no setor de energia global e até em criptomoedas — ativos que oferecem diversificação real e descorrelação com o mercado doméstico.

3. Planejamento patrimonial e sucessório

Poucos fatores corroem tanto o patrimônio quanto a falta de planejamento. Alterações tributárias repentinas, sucessões desorganizadas e heranças mal estruturadas podem consumir décadas de trabalho em meses.

Nos últimos anos, vimos regras tributárias serem lançadas e revogadas em dias. Quem não tinha estrutura virou refém; quem se antecipou, blindou sua trajetória.

Nosso acompanhamento patrimonial contínuo envolve:

- Planejamento sucessório: evitar desgastes jurídicos e perdas desnecessárias.

- Blindagem fiscal: eficiência na tributação e proteção contra mudanças legislativas.

- Estruturas internacionais: diversificação de risco e proteção jurídica.

4. Comitê de Gestão: inteligência recorrente

Em períodos eleitorais, os mercados passam por ajustes constantes: juros mudam de tendência, setores da Bolsa reprecificam e moedas oscilam de acordo com o noticiário.

Para o investidor individual, acompanhar essa dinâmica de forma estruturada é praticamente impossível.

É aqui que entra um dos grandes diferenciais da Nord Wealth: nosso Comitê de Gestão. Ele funciona como um centro de inteligência que acompanha cenários, avalia riscos e revisa posicionamentos de forma recorrente.

O objetivo não é reagir ao calor do momento, mas sim antecipar movimentos estruturais e capturar oportunidades reais quando elas surgem.

- Identificamos tendências antes que se consolidem no mercado.

- Fazemos rotações de portfólio sempre que necessário, evitando concentrações perigosas.

- Mantemos reservas estratégicas para aproveitar bons pontos de entrada.

- Transformamos volatilidade em estratégia, não em ameaça.

Esse processo garante que nossos clientes não estejam reféns das circunstâncias, mas sim posicionados com clareza e convicção.

Nord Wealth como parceiro ideal para enfrentar o ciclo eleitoral

Diversificar, internacionalizar, planejar e gerir com inteligência: esses não são apenas conceitos — são disciplinas que exigem método, governança e execução séria.

A Nord Wealth foi pioneira no modelo fee-based no Brasil, alinhando 100% nossos interesses aos dos clientes.

Atuamos como guardiões do patrimônio, com independência, experiência e foco absoluto em proteger e multiplicar o que você construiu.

Em 2026, o cenário será barulhento, incerto e polarizado. Mas você pode escolher atravessá-lo com serenidade e estratégia — ou reagir no susto, como tantos fazem.

A hora de se preparar é agora — não quando o caos já estiver precificado.

Agende uma conversa com a Nord Wealth e prepare-se para investir com segurança nas eleições 2026.