Ata do Copom junho 2023: as condições para a queda de juros em agosto

Futuro da política monetária depende da dinâmica inflacionária, em especial dos componentes sensíveis aos juros e à atividade econômica

O Copom (Comitê de Política Monetária do Banco Central) sinalizou, na ata da reunião de junho, a possibilidade de início do processo de flexibilização monetária em agosto.

“A avaliação predominante foi de que a continuação do processo desinflacionário em curso, com consequente impacto sobre as expectativas, pode permitir acumular a confiança necessária para iniciar um processo parcimonioso de inflexão na próxima reunião. “

No entanto, para que essa flexibilização da taxa de juros ocorra, a autoridade monetária disse que depende da avaliação de dois pontos indubitáveis.

Reunião do CMN

O primeiro refere-se à reunião do Conselho Monetário Nacional (CMN), prevista para quinta-feira, 29. O órgão composto pelo Ministério da Fazenda, Ministério do Planejamento e o Banco Central tem a missão de definir as metas para os três anos à frente.

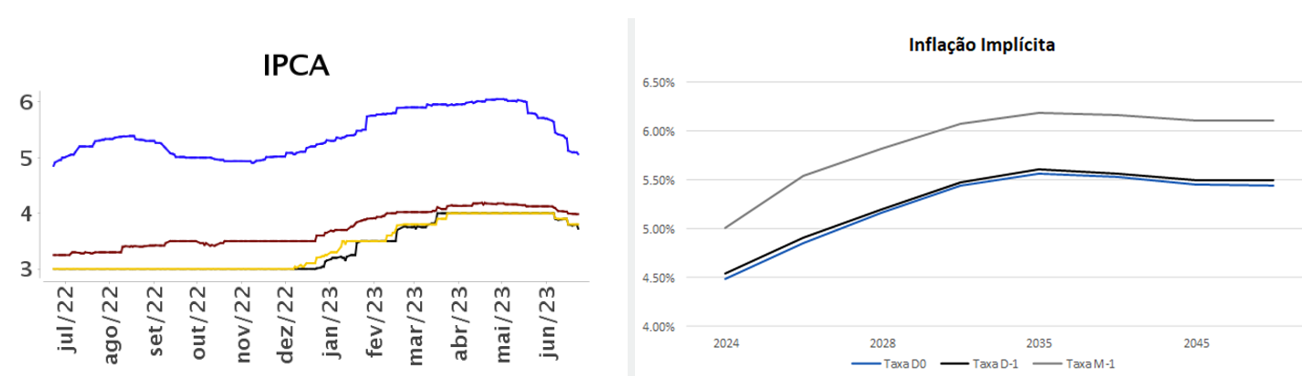

As expectativas de inflação são um ponto muito importante para a formação da inflação corrente e prospectiva. A nossa meta de inflação é de 3% e ela segue desancorada após os discursos do governo contra as metas no início do ano (basta ver as inflações implícitas e o Focus).

Então, uma decisão do CMN que permita uma ancoragem das expectativas ajudaria o BC a cortar a Selic mais rápido. No documento divulgado ontem, ele destaca justamente isso.

“O Comitê avalia que decisões que reancorem as expectativas podem levar a uma desinflação mais célere. As projeções de inflação do Copom se reduziram, especialmente, no horizonte relevante, em boa medida como função da redução das expectativas de inflação.”

Há diversas outras evidências de trechos como esses, ou seja, a ancoragem das expectativas pode ajudar no corte mais cedo ou até mais profundo da taxa de juros.

Processo de desinflação

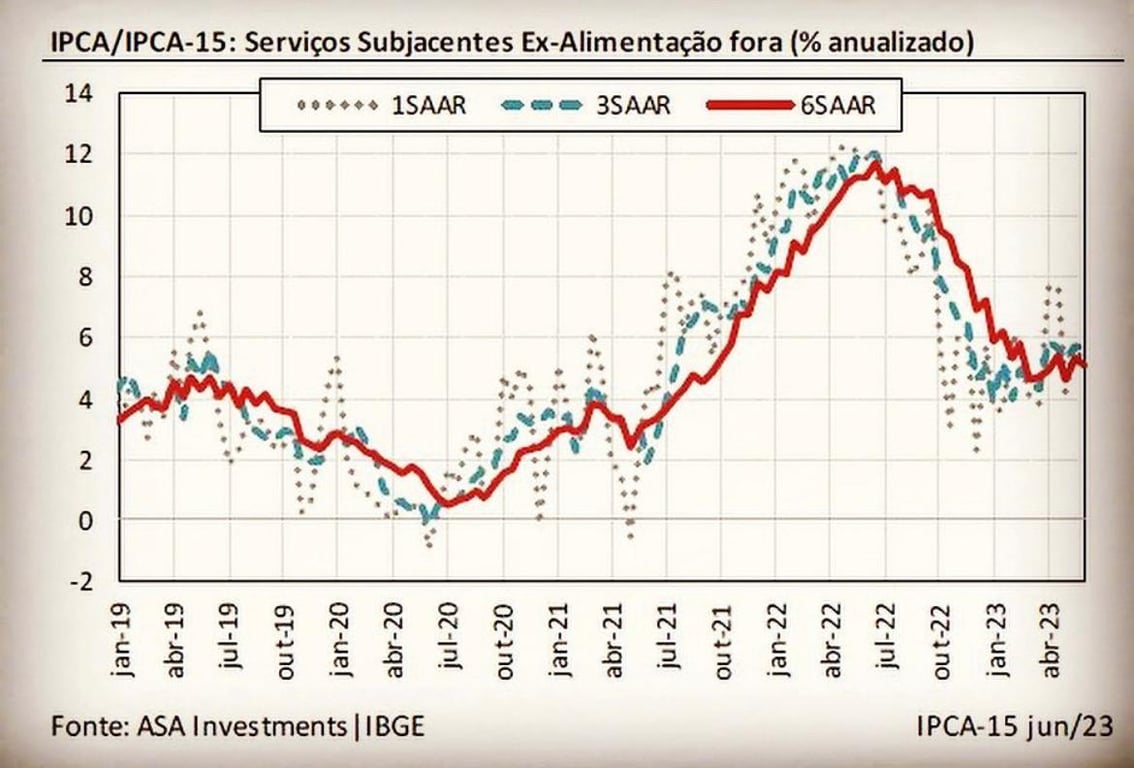

O segundo indicador compete à observação do processo de desinflação. A ata trouxe que o Copom enfatiza que estará atento à dinâmica inflacionária das medidas de inflação subjacente, que melhor refletem a tendência da inflação corrente, assim como suas perspectivas futuras.

Isso quer dizer que estarão de olho mais nos núcleos de inflação e na inflação de serviços, segmentos que são mais sensíveis à política de juros do BC. Isso quer dizer que se a inflação dos núcleos caminhar para ser condizente com as metas de 3%, o BC aumenta sua confiança nos cortes.

O que vimos no IPCA-15 é que os núcleos seguiram a tendência de melhora, com uma inflação de 4%, o que indicaria que o BC começa a gostar da foto. Já a fração de serviços mostrou uma piora na margem e segue ainda muito pressionada (o que, na visão da ala hawk do Copom, ainda não chancela um corte).

Em linhas gerais, acredito que a ata reforça o comunicado após reunião, publicado na última quarta-feira, 21.

Sob as condições atuais, o Copom vislumbra um ciclo de corte de juros, em torno de 0,25 pp em setembro. Se as condições que citamos forem atendidas, as probabilidades crescem para a próxima reunião.

O mercado hoje precifica 32 bps de corte para a próxima reunião, acreditando que estamos mais no cenário 2 (e eu também).