3 ações que podem disparar se a Selic cair

Os dados de inflação vieram melhores do que o esperado e podem abrir espaço para o início do ciclo de queda de juros. Saiba quais são as ações que mais se beneficiam desse cenário

O Ibovespa subiu 4,29%, aos 106.214 pontos, na terça-feira, 11, em dia de alta generalizada. Foi a maior valorização desde outubro do ano passado.

O movimento foi impulsionado pelo IPCA de março abaixo do esperado, que reforça a precificação no mercado de corte nas taxas de juros a partir do meio do ano.

Alívio na inflação

A inflação desacelerou para 0,71% em março (ante alta de 0,84% em fevereiro), abaixo do esperado pelo consenso de 0,77%. No acumulado de 12 meses, a alta é de 4,65%.

Além disso, houve quedas dos núcleos e serviços, que são os fatores mais relevantes para a atuação do Banco Central.

Os dados de inflação melhores (atual e expectativas) são o que permitirão o início do ciclo de corte dos juros pelo Banco Central ainda neste ano.

Com juro em queda, onde investir?

Com uma potencial queda dos juros nos próximos meses, as empresas de crescimento tendem a se beneficiar mais de uma inflação mais baixa.

Essas empresas chegaram a cair até 80% durante o ciclo de alta dos juros. Agora, sinais de que a inflação está em vias de arrefecer representam uma grande oportunidade para comprar empresas que de fato geram crescimento e que negociam a bons preços.

Abaixo, listamos ações que podem desempenhar bem em momentos de queda dos juros.

Lembrando que essas empresas atualmente fazem parte da carteira Nord 10X.

1. Inter (INBR32)

O Inter encerrou o ano de 2022 com quase um milhão de clientes a mais do que planejava (25 milhões) e, mais importante do que isso, está dando sinalizações de que conseguirá crescer e ser lucrativo ao mesmo tempo.

A empresa tem três grandes objetivos para 2023: (i) continuar entregando um forte crescimento, ganhando market share, aumentando o engajamento e melhorando a qualidade da receita; (ii) aumentar sua lucratividade por meio da captura de eficiências operacionais e da expansão de margens; e (iii) manter seu balanço sólido, com sua carteira colateralizada, uma base de depósitos sólida e uma forte posição de capital e liquidez.

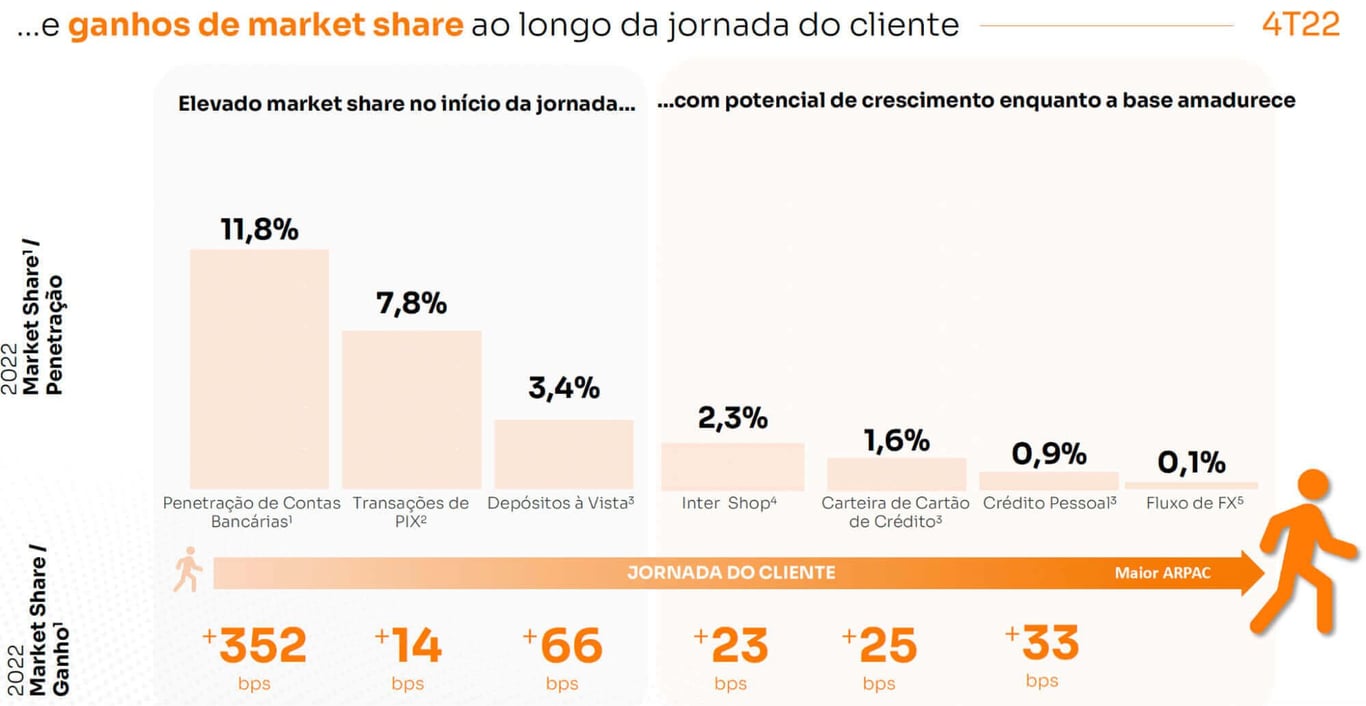

O Inter possui hoje uma penetração de 12% na população bancarizada brasileira, mas o market share que possui nos seus demais produtos ainda é consideravelmente menor.

Ou seja, além de continuar crescendo sua base de clientes, o Inter também tem muito a ganhar com o amadurecimento das relações com os clientes que já estão dentro de casa.

Quando perguntados sobre o resultado esperado para 2023, os executivos responderam que o número do consenso do mercado fazia sentido, ou seja, estamos falando de lucro na casa dos R$ 240 milhões para este ano.

Vale lembrar que o objetivo da companhia é de entregar um lucro de R$ 5 bilhões em 2027, e a combinação dos resultados subindo com os juros caindo (em algum momento terão que cair) é o que vai permitir que as ações do Inter subam com consistência.

O Inter está valendo apenas R$ 3,9 bilhões na bolsa (0,56x seu patrimônio líquido), aproveite a recente queda para montar sua posição.

2. Movida (MOVI3)

A Movida entregou, no 4T22, exatamente o que tinha prometido ao mercado, um resultado de locação robusto, acompanhado por uma dinâmica de fluxo de caixa mais leve, favorável à desalavancagem da companhia.

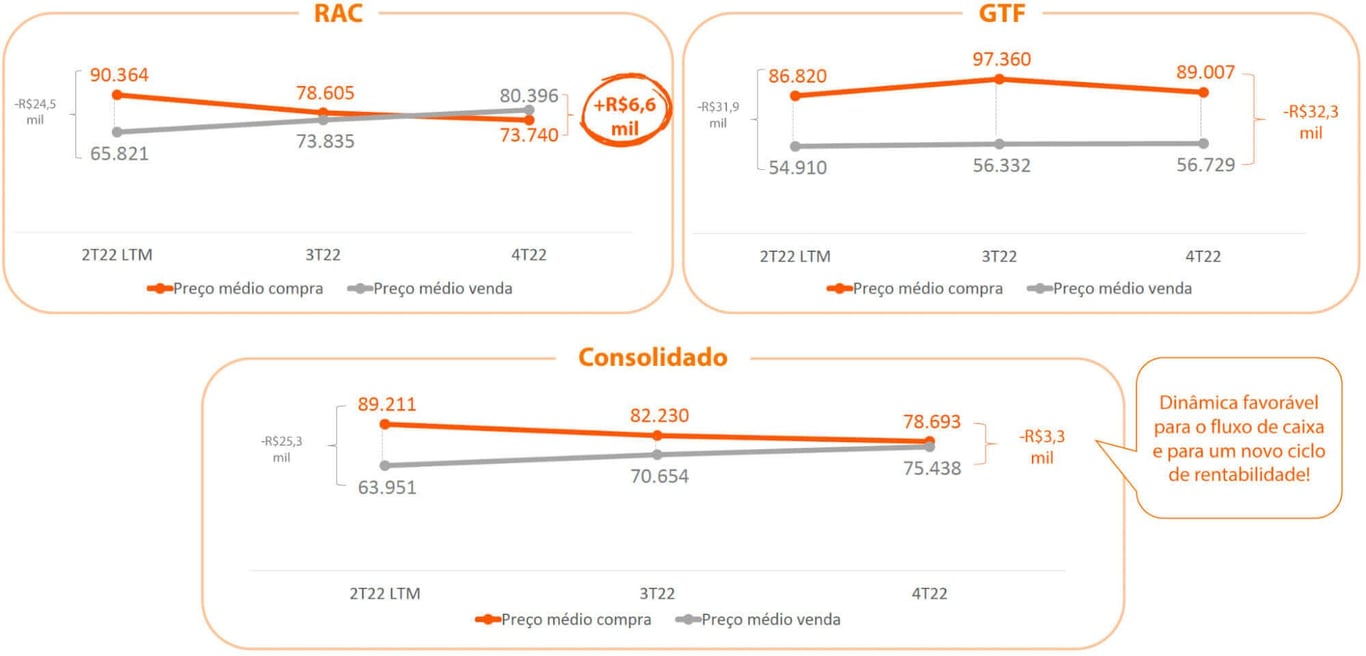

No RAC, a companhia já está comprando carros R$ 6,6 mil mais baratos do que os carros vendidos, e no consolidado esse valor está convergindo para zero.

Tal dinâmica permite que o fluxo de caixa gerado após a renovação seja mais positivo, o que consequentemente permite uma menor alavancagem financeira.

Nos últimos três anos, a companhia dobrou sua frota e hoje tem a liberdade para não ser pressionada a crescer em um ambiente de elevados custos de financiamento.

Se entenderem que esse é o melhor caminho, podem até reduzir a frota, o foco está na geração de valor e em entregar um fluxo de caixa muito positivo em 2023.

Os investimentos em infraestrutura (lojas) já foram realizados e agora a companhia vai focar em capturar os benefícios da escala atingida.

Os fundamentos de seu mercado continuam muito sólidos, a demanda é muito forte e maior do que a oferta das locadoras, a discricionariedade de crescimento também se dá na precificação das tarifas cobradas (se seguram preços, crescem mais) e o nível de competição (basicamente com a Localiza agora) continua muito saudável.

Adicionalmente, a companhia adiantou que a demanda foi muito forte em janeiro e no Carnaval de 2023.

O mercado gostou da mensagem passada pela Movida no último resultado e as ações da companhia chegaram a subir 11% no pregão seguinte à divulgação e, ainda assim, negociam a apenas 3,9x Ebitda atualmente. Compre MOVI3.

3. Petz (PETZ3)

O último ano foi difícil para a Petz devido à inflação alta. A inflação no segmento pet foi ainda maior, aliada a questões internas como a aceleração da abertura de lojas, o crescimento do digital e as integrações das aquisições, a margem Ebitda ficou em 8,8%, pressão de -1 p.p., 2x maior do que a empresa esperava.

A companhia entregou as 50 novas lojas prometidas, cresceu sua área de vendas em 22% e elevou seu market share para 8,3% (+1 p.p.).

Hoje, são 218 lojas, sendo que 50% delas já estão fora do estado de São Paulo e os retornos das novas lojas estão em linha com o plano de negócios da companhia.

Em 2023, a companhia vai focar em três pilares:

- Rentabilidade: o objetivo é que a margem Ebitda não fique abaixo dos 8,8% reportados pela Petz Standalone em 2022. A companhia vai buscar elevar a margem do digital, implementando taxas de serviço, eliminando descontos no pick up e ajustando a política de frete grátis. No canal físico, a Petz vai buscar por otimizações no headcount, ajustes no formato das lojas e renegociações de contratos de aluguéis, assim como otimizações nas unidades de serviços.

- Crescimento: a companhia vai voltar ao plano original do IPO e planeja abrir entre 30 e 40 lojas no ano, além disso, vai trabalhar na maturação das lojas recém-abertas e no aumento do SSS com adequação de mix de produtos. Na Zee.Dog, o objetivo é fazer o go-to-market da Zee.Dog Kitchen (produto com recepção muito boa e que dispensa refrigeração) e a companhia tem uma expectativa de retomada das vendas de acessórios no Brasil e no exterior, a expansão da Zee.Dog via franquias também está em estudos.

- Inovação: a Petz vai lançar seu super app em meados do ano e continuará investindo em CRM, UX e infraestrutura digital. Em paralelo, vai lançar seu novo plano de fidelidade, novos produtos de marca própria, um plano de saúde pet e outros serviços.

No primeiro bimestre de 2023, o faturamento da Petz standalone cresceu +20% e o grande destaque foi a categoria não alimentos voltando a ganhar participação no mix de produtos, apresentando os primeiros sinais de melhora nos itens discricionários.

Já no faturamento digital, apresentou um crescimento de 40% e a penetração do digital se manteve estável em 36%, mesmo com as iniciativas para melhorar a rentabilidade do canal.

Recuperando-se de um ano difícil, dando as primeiras sinalizações de recuperação no curto prazo e com excelentes perspectivas para o longo prazo, PETZ3 é uma excelente oportunidade a 10,5x Ebitda.

O que é Growth Investing?

O Growth Investing tem sido a estratégia mais vencedora dos últimos anos. O modelo se baseia em encontrar empresas capazes de crescer de forma vigorosa, até 10 vezes (ou mais) o seu tamanho.

Se você tem como objetivo multiplicar seu patrimônio investindo em ações, a série Nord 10X é para você. Saiba mais aqui.