2023: o ano das ações Small Caps

As Small Caps foram as maiores impactadas na bolsa brasileira nos últimos dois anos. Em compensação, agora, são as ações de maior potencial para 2023

+29% em menos de 3 meses

As Small Caps estão definitivamente em alta.

As ações de empresas de baixo valor de mercado seguem em uma forte e consistente tendência de alta, que já dura mais de 2 meses. Desde o final de março (dia 23/03, para ser mais exato), o Índice de Small Caps (SMLL) subiu +29%, contra +19% do Ibovespa.

Após um início de ano conturbado, com péssimas sinalizações políticas e econômicas, a bolsa brasileira já começa a dar sinais de vida. Em 2023, o SMLL apresenta alta de +12%, enquanto o IBOV, de +7%.

Queda de juros à vista!

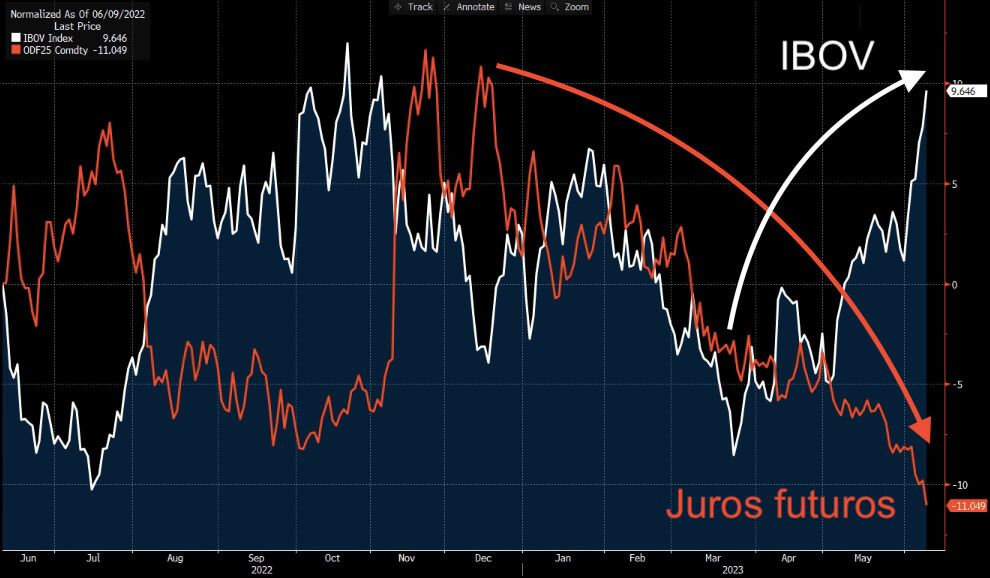

O comportamento acompanhado no mercado brasileiro de ativos de risco pode ser explicado, em suma, por um (grande) fator: as expectativas em torno dos juros no país.

Apesar do cenário ainda incerto quanto ao que pode acontecer em Brasília — e seus impactos na economia — nos próximos quatro anos, já é possível enxergar um horizonte favorável para um possível início de ciclo de corte da Selic.

Os dados econômicos, em especial aqueles atrelados à inflação, já apontam uma melhora nas perspectivas. No último IPCA divulgado pelo IBGE, a pressão inflacionária apresentou fortes sinais de desaceleração, com alta de apenas +0,23% — número abaixo, inclusive, das previsões do mercado.

Devido à elevação da taxa básica de juros no país desde o início de 2021, além de fatores como o corte no preço dos combustíveis, a inflação acumulada nos últimos 12 meses agora é de apenas 3,94%, convergindo rapidamente para a meta do Banco Central, de 3,25%.

Puxado pelo agronegócio, outro dado positivo divulgado recentemente foi o do PIB brasileiro, que subiu +1,9% no primeiro trimestre de 2023.

Além dos dados favoráveis, outro ponto que corrobora para a projeção de queda na taxa de juros é o arcabouço do atual governo.

A âncora fiscal já foi aprovada pela Câmara e agora tramita pelo Senado, mas já é possível traçar cenários com o texto base (que ainda vai passar por algumas mudanças). Mesmo que não seja mil maravilhas e muito menos a salvação de um país extremamente endividado, ao menos o arcabouço pode evitar um desastre econômico no Brasil.

Com as arestas cada vez mais aparadas, parece que finalmente caminhamos para um cenário mais palpável de juros em patamares (bem) menores — e nos parece que o mercado tem cada vez mais convicção disso.

A taxa de juros é a mãe da bolsa

Entretanto, muitos investidores, principalmente os que estão iniciando sua jornada na bolsa agora, acabam se perguntando se não é melhor esperar o Copom anunciar o corte da Selic em uma de suas reuniões que acontecem a cada 45 dias (ainda não deve ser na próxima) para montar ou aumentar sua posição em bolsa.

Já adianto que a resposta — definitivamente — é não.

Antes de explicar, é importante informar quais são os impactos dos juros na ação de uma empresa.

A verdade é que existe uma correlação direta — e ao mesmo tempo inversa — entre os juros e a bolsa de valores. Historicamente, quando os juros estão em alta, a tendência é que a bolsa esteja em baixa e vice-versa.

A correlação se explica por alguns fatores, por exemplo, o fato de que o cenário de juros em alta reduz o ímpeto das empresas se endividarem para sustentarem seus crescimentos, além de que os juros altos elevam as taxas de desconto das planilhas de valuation dos analistas de ações — reduzindo, assim, o “preço justo” das companhias listadas.

Vale ressaltar que o inverso, em ambos os casos, também é verdadeiro.

Para empresas de menor capitalização (vulgo “Small Caps”), o impacto é ainda maior, tendo em vista que seus papéis possuem menor liquidez e muitos fundos acabam reduzindo suas posições nesses ativos em um cenário em que muitos cotistas (para não dizer a maioria) acabam pedindo resgate de seus investimentos.

O bonde está andando, não deixe de entrar

Com um cenário cada vez mais positivo para o início de cortes nos juros, a tendência é que vejamos os investidores cada vez mais otimistas quanto à bolsa de valores.

Porém, esse movimento não vai começar quando a Selic cair de seus 13,75% atuais. O movimento já começou.

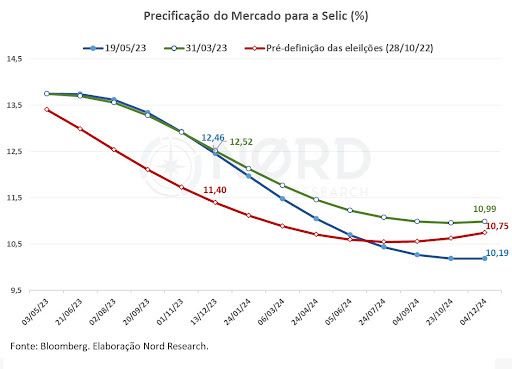

O mercado não olha pelo retrovisor, ele precifica hoje o que vai acontecer no futuro. A queda dos juros já vem sendo precificada pelos investidores, que projetam um corte de mais de 1 p.p. para 2023 e da Selic próxima de 10% ao final de 2024.

Com isso, as ações voltaram a andar.

Não espere a próxima reunião do Copom. Não deixe para depois. A hora de comprar bolsa é agora, de preferência as ações que mais foram impactadas nos últimos dois anos — as Small Caps.

Mesmo com as altas recentes, essa classe de ativos segue sendo negociada, em média, por patamares muito inferiores aos vistos nos últimos anos, de apenas 6x Ebitda.

As 3 melhores Small Caps para comprar agora

Contudo, não compre qualquer Small Cap. Queda não é, necessariamente, sinônimo de oportunidade.

Oportunidade vem de assimetrias favoráveis, de uma relação entre empresas com bons fundamentos e que possuem suas ações sendo negociadas por preços adequados e que compensem os riscos e incertezas do negócio no longo prazo.

Se você procura alternativas para investir, considere estas 3 Small Caps. Na minha opinião, são as melhores opções entre as “pequenas” da bolsa brasileira no momento.

1) 3R Petroleum (RRRP3)

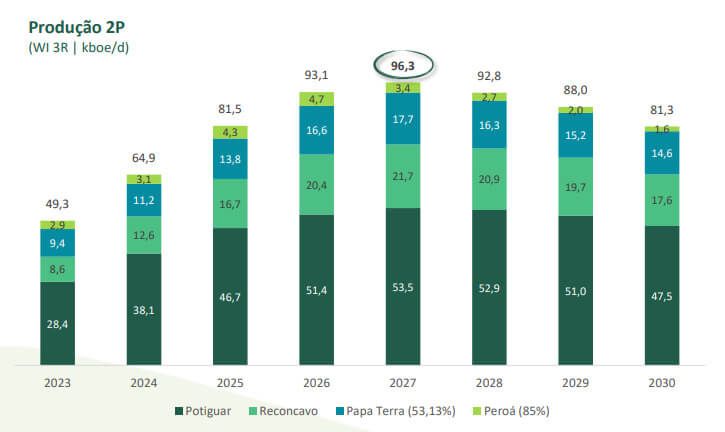

A 3R Petroleum é uma empresa do setor de óleo e gás focada em redesenvolvimento de campos maduros, com operações em áreas terrestres (onshore) e em mar (offshore).

É, inclusive, a única das petroleiras “juniors” que apresenta essa característica de diversificação em sua produção (Prio só possui operações marítimas e PetroReconcavo apenas terrestres). Sua estratégia de crescimento a longo prazo é pautada em (i) aumento de produção e (ii) redução de seu custo de extração (lifting cost).

A 3R já possuía dois polos em operação até 2020 e, após seu IPO, realizou a aquisição de mais sete ativos que faziam parte do programa de desinvestimento da Petrobras. Desde a última quinta-feira, 8, quando incorporou o Polo Potiguar, a companhia passou a operar integralmente seus nove ativos.

Com Potiguar na conta, a produção da petroleira sairá de cerca de 20 mil barris diários (dados do 1T23) para mais de 42 mil barris inicialmente (+104%) e para aproximadamente 96 mil barris em 2027, o que representa uma expansão de quase 5x em 5 anos em seu volume produzido.

Em números projetados, RRRP3 negocia a pouco mais de 2x Ebitda 2023, o que a credencia como um dos melhores cavalos para se “apostar” não somente no longo prazo, mas também no curto e médio prazos.

2) Priner (PRNR3)

A Priner é uma empresa que atua no segmento de engenharia industrial, realizando serviços de manutenção preventiva e corretiva, inspeção, entre outros.

No início, a companhia prestava serviços para grandes empresas de setores como Óleo e Gás e Papel e Celulose, por meio do fornecimento de equipamentos e mão de obra para montagem de estruturas. Posteriormente, a Priner enxergou uma oportunidade de crescer em outros mercados por meio da oferta de serviços complementares aos já oferecidos.

Até 2013, a Priner pertencia a outra empresa da bolsa de valores, a Mills (MILS3), quando foi comprada pelo fundo de investimento Leblon Equities. Em 2020, fez o seu IPO, captando R$ 165 milhões para acelerar seu crescimento.

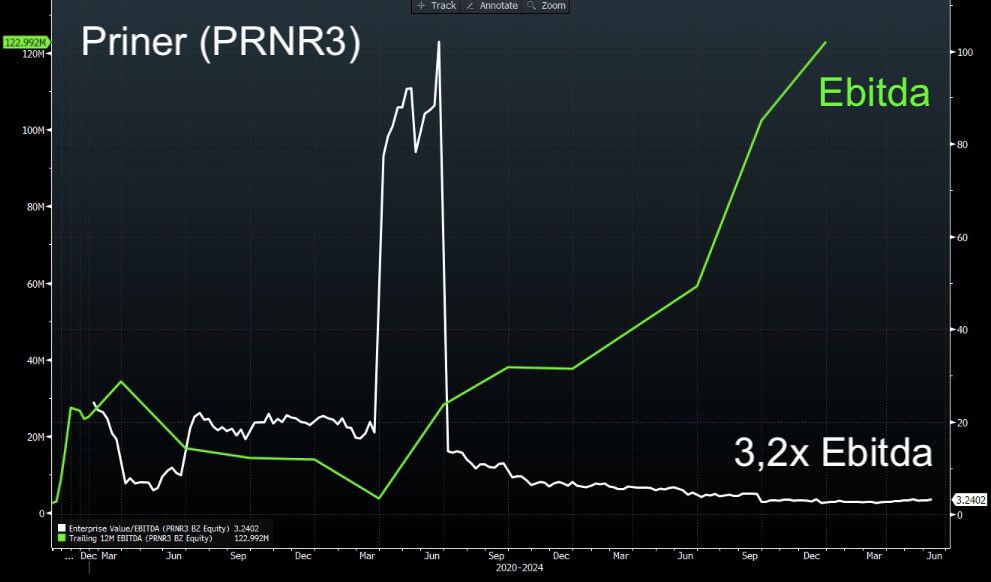

Nos últimos três anos, já foram seis aquisições, que contribuíram para que a Priner fortalecesse ainda mais seu portfólio de serviços prestados e reduzisse a sua dependência em contratos com poucos clientes. Além disso, com os movimentos inorgânicos (e orgânicos com investimentos em mão de obra), a empresa viu seu Ebitda saltar mais de +400% desde 2020.

Com o forte crescimento apresentado nos últimos anos, a Priner passou a ser negociada por cerca de 3x Ebitda — o que não faz sentido algum, mesmo considerando o fato de que ainda possui um valor de mercado de apenas R$ 340 milhões e baixa liquidez, não atraindo muitas atenções de grandes fundos. Ainda.

Porém, as expectativas futuras para a companhia seguem excelentes, já que a meta é chegar a uma receita de R$ 2 bilhões em 2026, o que representa um crescimento de +200% em relação ao que foi apresentado em 2022.

Além disso, se suas ações continuarem a subir, a Priner poderá destravar sua liquidez com uma nova oferta (follow-on) em breve. Com mais recursos em caixa, a empresa também poderá aumentar ainda mais sua visibilidade de crescimento no longo prazo.

PRNR3 é, de fato, uma das maiores oportunidades entre as menores empresas da bolsa de valores brasileira!

3) Minerva (BEEF3)

A Minerva é uma empresa que atua principalmente na produção e comercialização de carne in natura, com maior foco em bovinos.

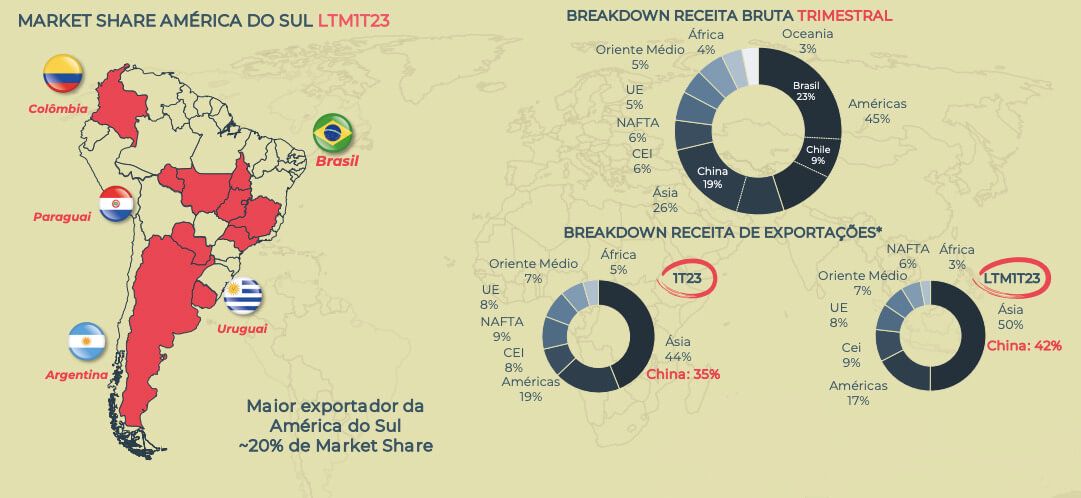

A companhia opera 32 unidades industriais, entre plantas de processamento de proteína e plantas de abate e desossa. Um dos grandes valores da Minerva está em sua distribuição geográfica, uma vez que as unidades estão espalhadas por países da América do Sul e, agora, na Austrália.

O frigorífico é, inclusive, o maior exportador de carne in natura da América do Sul, com cerca de 20% de market share atualmente. Cerca de ⅔ do resultado da empresa é proveniente de exportações (alta concentração de receita dolarizada) e o restante proveniente do mercado doméstico.

Apesar de algumas paralisações recentes na exportação para a China (sua maior compradora, com 30% das receitas externas) devido às políticas de Covid Zero e ao caso isolado de Vaca Louca no Brasil, as perspectivas são muito positivas quanto a uma retomada da demanda chinesa daqui para frente.

Além disso, a Minerva ainda pode se beneficiar da atual restrição na oferta de gado nos EUA (um dos maiores produtores mundiais de carne in natura) por não possuir exposição operacional ao mercado americano e ainda reduzir seus custos e melhorar suas margens com o ciclo positivo do gado no Brasil, com maior disponibilidade para o abate.

A empresa ainda está focada em crescimento inorgânico, tendo realizado a aquisição da empresa australiana de ovinos ALC e do frigorífico uruguaio BPU. Com uma estrutura sólida e diversificada em termos de geografia e nichos, a Minerva está bem preparada para surfar uma onda positiva para o setor frigorífico.

Negociando a menos de 5x Ebitda e com bons pagamentos de dividendos aos seus acionistas (a empresa paga ao menos 50% de seu lucro em proventos), BEEF3 é uma grande oportunidade no momento!

Espero que este conteúdo tenha sido útil para você.

Bons investimentos.